Définition du SRD

Le service à règlement différé (SRD) est un mécanisme qui permet aux investisseurs de réaliser des opérations sur les marchés financiers sans payer immédiatement le prix des titres achetés ou vendus. Il s’agit d’un produit financier à effet de levier, c’est-à-dire qu’il permet de prendre des positions plus importantes que le capital disponible, en empruntant une partie du financement au prestataire de services d’investissement. Ce faisant, l’investisseur peut augmenter ses gains potentiels, mais aussi ses pertes éventuelles.

Dans cet article, nous allons vous expliquer le fonctionnement du SRD, ses avantages et ses inconvénients, ainsi que les obligations légales qui s’imposent aux prestataires de services d’investissement et aux clients qui y recourent.

Comment fonctionne le SRD ?

Le SRD permet d’acheter ou de vendre des actions, des obligations ou des contrats à terme (futures) sur une période d’un mois, renouvelable jusqu’à cinq fois, sans débourser le montant total de l’opération. Le client verse une garantie initiale, appelée couverture, qui représente une fraction du prix des titres (entre 20 % et 40 % selon les cas). Le solde est payé à la fin du mois boursier, lors du règlement-livraison des titres.

Le client peut choisir entre deux types d’opérations :

– L’achat à crédit : il s’agit d’acheter des titres en espérant qu’ils vont s’apprécier, puis de les revendre à la fin du mois boursier ou avant, en réalisant une plus-value. Le client emprunte le solde du prix d’achat au prestataire de services d’investissement, qui lui facture des intérêts.

– La vente à découvert : il s’agit de vendre des titres que l’on ne possède pas, en espérant qu’ils vont se déprécier, puis de les racheter à la fin du mois boursier ou avant, en réalisant une plus-value. Le client emprunte les titres au prestataire de services d’investissement, qui lui facture des frais de prêt.

Quels sont les avantages du SRD ?

Le SRD présente plusieurs avantages pour les investisseurs qui souhaitent spéculer sur les marchés financiers :

– Il permet de profiter de l’effet de levier, c’est-à-dire de multiplier les gains potentiels en investissant une somme supérieure à son capital disponible. Par exemple, si un client achète 100 actions à 10 euros avec une couverture de 20 %, il ne paie que 200 euros au lieu de 1000 euros. Si les actions montent à 11 euros, il réalise une plus-value de 100 euros, soit un rendement de 50 % sur son investissement initial. En revanche, si les actions baissent à 9 euros, il subit une perte de 100 euros, soit une perte de 50 % sur son investissement initial.

– Il permet de se positionner à la hausse ou à la baisse sur les marchés, en utilisant l’achat à crédit ou la vente à découvert. Ainsi, le client peut tirer profit des fluctuations des cours, qu’ils soient orientés à la hausse ou à la baisse.

– Il permet de bénéficier d’une liquidité accrue, puisque le client peut réaliser ses opérations sans immobiliser tout son capital. Il peut ainsi diversifier son portefeuille et saisir les opportunités du marché.

Quels sont les inconvénients du SRD ?

Le SRD comporte également des risques importants pour les investisseurs qui y recourent :

– Il implique un risque de perte en capital, qui peut être supérieur au montant investi. En effet, si les cours évoluent défavorablement, le client doit payer la différence entre le prix d’achat et le prix de vente des titres, qui peut être supérieure à la garantie initiale. Par exemple, si un client vend à découvert 100 actions à 10 euros avec une couverture de 20 %, il reçoit 1000 euros et verse 200 euros de garantie. Si les actions montent à 12 euros, il doit racheter les titres pour 1200 euros, soit une perte de 200 euros. Mais comme il n’a versé que 200 euros de garantie, il doit payer 200 euros supplémentaires au prestataire de services d’investissement, soit une perte totale de 400 euros, supérieure à son investissement initial.

– Il implique des frais et des commissions, qui réduisent la rentabilité des opérations. Le client doit payer des intérêts sur le solde emprunté dans le cas de l’achat à crédit, et des frais de prêt sur les titres empruntés dans le cas de la vente à découvert. Il doit également payer des commissions au prestataire de services d’investissement, qui sont généralement plus élevées que pour les opérations au comptant.

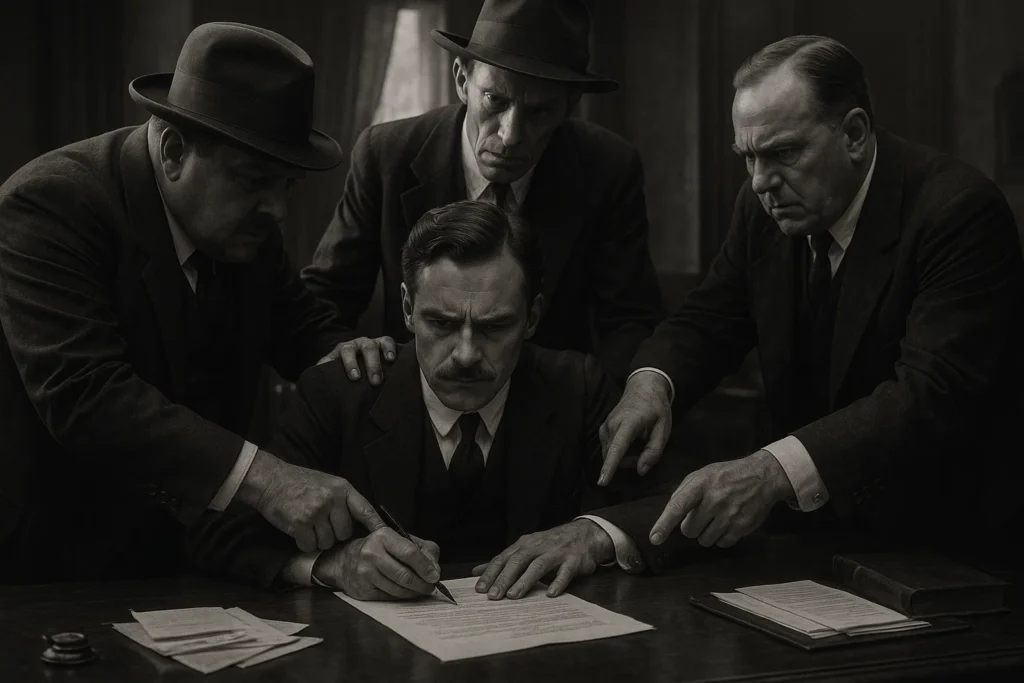

– Il implique une contrainte de liquidation anticipée, qui peut obliger le client à clôturer ses positions avant la fin du mois boursier, s’il ne respecte pas les appels de marge. En effet, si les cours évoluent défavorablement, le prestataire de services d’investissement peut demander au client de verser une garantie supplémentaire, appelée marge, pour maintenir ses positions. Si le client ne verse pas la marge dans le délai imparti, le prestataire peut procéder à la liquidation anticipée des positions, c’est-à-dire vendre ou acheter les titres à la valeur du marché, sans l’accord du client. Le client devra alors supporter la perte résultant de la liquidation anticipée.

Quelles sont les obligations légales liées au SRD ?

Les prestataires de services d’investissement doivent également fournir aux clients des informations claires et complètes sur les caractéristiques et les conséquences du SRD, notamment en matière de couverture, de frais et de commissions, de liquidation anticipée, de règlement-livraison et de garanties. Ces informations doivent être communiquées par écrit ou sur un support durable, avant la conclusion du contrat de SRD. De plus, les prestataires doivent évaluer périodiquement l’adéquation du SRD au profil du client.

En outre, l’article L. 533-13 II al. 3 du code monétaire et financier dispose : « lorsque les prestataires estiment, sur la base des informations fournies, que le service ou l’instrument ne sont pas adaptés, les prestataires mettent en garde ces clients, préalablement à la fourniture du service dont il s’agit. ». Une obligation de mise en garde est ainsi mise à leur charge si le SRD n’est pas adapté au profil du client.

Les investisseurs qui utilisent le SRD peuvent bénéficier d’une protection juridique renforcée par rapport aux opérations au comptant. En effet, selon l’article L. 533-12 du code monétaire et financier, les prestataires de services d’investissement doivent s’assurer que les clients qui souhaitent recourir au SRD ont les connaissances et l’expérience nécessaires pour comprendre les risques inhérents à ce service.

Conclusion

Le SRD est un produit financier à effet de levier qui permet aux investisseurs de spéculer sur les marchés financiers sans payer immédiatement le prix des titres achetés ou vendus. Il présente des avantages, mais aussi des inconvénients et des risques importants, qu’il convient de bien mesurer avant de s’y engager. Les prestataires de services d’investissement et les clients qui y recourent sont soumis à des obligations légales strictes, visant à garantir la transparence, la sécurité et l’adéquation du service.